万が一のときに家族の生活を守るために「収入保障保険」への加入を検討している方も多いのではないでしょうか?

収入保障保険は、死亡や高度障害になった場合、毎月一定額を受け取れる保険で、特に子育て世帯やローンを抱える家庭におすすめです。

本記事では、収入保障保険の仕組み、メリット・デメリット、必要な人の特徴、選び方について詳しく解説します。

1. 収入保障保険とは?

収入保障保険とは、契約者が死亡または高度障害になった場合、毎月決まった金額を受け取れる生命保険です。

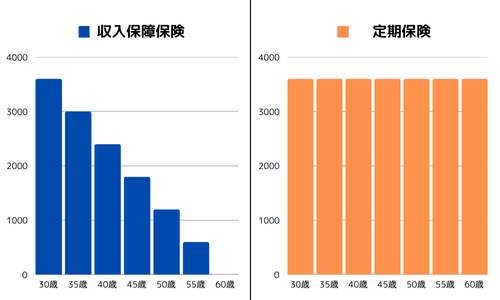

定期保険の一種であり、受け取る保険金が年齢とともに減少するのが特徴です。

この仕組みにより、一般的な定期保険よりも保険料が割安になっています。

2. 収入保障保険の仕組み

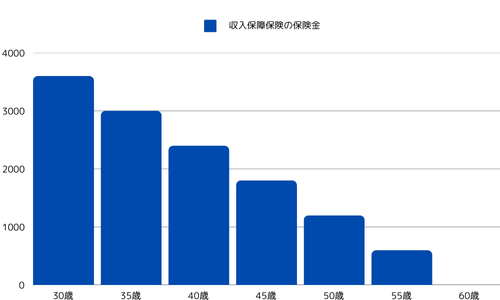

収入保障保険は、保険期間内に契約者が死亡または高度障害になった場合、残りの保険期間に応じて毎月給付金が支払われる仕組みです。

例えば、契約期間を60歳まで、給付金を月10万円とした場合、30歳で亡くなると、60歳までの30年間にわたり毎月10万円×12カ月×30年=3,600万円が支払われます。

しかし、45歳で亡くなった場合は、残り15年間の給付となるため1,800万円の給付となります。

一方で、一般的な定期保険であれば、保険料は若干割高になりますが、どのタイミングで死亡しても一括3,600万円の給付を受ける事が可能です。

3. 収入保障保険のメリット

① 一般的な定期保険より保険料が割安

収入保障保険は、保険金の受け取り総額が時間とともに減少するため、一般的な定期保険よりも保険料が安く抑えられる傾向があります。

特に長期間にわたって保障が必要な場合は、コストパフォーマンスの高い選択肢といえます。

② 必要な期間だけ保障を確保できる

収入保障保険は、子どもが独立するまでやローン返済期間中など、特定のライフステージに合わせて設計できます。

必要な期間に絞って保障を持つことで、保険料を抑えつつ効率的にリスクに備えられるのが特徴です。

※住宅ローンについては、死亡時に団体信用生命保険で返済義務が免除されるため、考慮不要です。

③ 毎月の生活費として計画的に受け取れる

一括で保険金を受け取る場合、計画的に管理しないとすぐに使い切ってしまう可能性があります。

収入保障保険なら毎月の収入として受け取れるため、家計の管理がしやすく、生活資金として確実に活用できます。

4. 収入保障保険のデメリット

① 保険期間を過ぎると保障がなくなる

収入保障保険は、設定した保険期間を過ぎると、保障が終了し、掛け捨てとなります。

そのため、老後の保障を求める場合は、別の生命保険や年金保険と組み合わせる必要があるでしょう。

② 受け取る保険金の総額が時間とともに減少

死亡時点から満期までの期間に応じて、受け取る総額が減少するため、契約初期に比べて後半では保障額が少なくなる点に注意が必要です。

そのため、保障期間の設計を慎重に行うことが重要です。

③ 一括で受け取れないため、大きな支出には不向き

収入保障保険は年金形式での支払いとなるため、一括支払いや葬儀費用などの大きな支出には対応しにくいです。

必要な場合は、定期保険と併用することで補うと良いでしょう。

5. 収入保障保険が必要な人・不要な人

✔ 収入保障保険が必要な人

収入保障保険が必要なのは、家族の生活費やローン、教育費などの支出が今後も長期間続く人です。

特に、小さな子どもがいる家庭では、親に万が一のことがあった場合の生活費をカバーするために有効です。

また、貯蓄が十分でない場合も収入保障保険が役立ちます。

生活費の不足を補い、遺族の経済的負担を軽減できるため、将来の不安を減らす手段として考えましょう。

✔ 収入保障保険が不要な人

貯蓄が十分にあり、万が一の際にも遺族が生活していける資金が確保されている人は、収入保障保険は不要です。

また、独身の方や、配偶者が十分な収入を得ており、死亡後の生活に大きな影響がない場合も、保険の必要性は低いでしょう。

さらに、子どもが独立し、教育費や生活費の負担が軽減されるタイミングでは、既に保険の役割を果たしているため、見直しを検討することも重要です。

6. 収入保障保険と定期保険の違い

| 比較項目 | 収入保障保険 | 定期保険 |

|---|---|---|

| 保険金の受取方法 | 毎月分割 | 一括受取 |

| 保障額 | 年々減少 | 一定額 |

| 保険料 | 割安 | 高め |

| 向いている人 | 家族の生活費をカバーしたい人 | 一括で大きな金額を受け取りたい人 |

収入保障保険は年金形式の保険であり、定期保険は一括受取の保険と考えるとよいでしょう。

7. 収入保障保険の選び方

① 保障期間をライフプランに合わせる

保険期間を子どもの独立や住宅ローンの完済時期に合わせることで、無駄なく最適な保障を確保できます。

不要な保障を削減することで、保険料の負担を軽減できるメリットがあります。

② 受け取り額を必要な生活費に設定する

毎月の生活費や教育費に必要な金額を把握し、それに見合った給付額を設定することで、家族の生活を安定して維持できるようになります。

不足分がないように、しっかりとシミュレーションを行うことが重要です。

③ 特約の有無をチェックする

特定の病気や就業不能に対応した特約をつけることで、より充実した保障を確保できます。

ただし、不要な特約をつけすぎると保険料が高額になるため、本当に必要な特約のみ選ぶことが大切です。

8. 収入保障保険と貯蓄・投資のバランス

収入保障保険は、万が一の際の生活費を補う重要な手段ですが、それだけに頼るのではなく、貯蓄や投資と組み合わせることが大切です。

保険は「万が一のリスクへの備え」、貯蓄や投資は「将来に向けた資産形成」という異なる役割があります。

例えば、保険で短期間のリスクをカバーしつつ、長期的な資産形成はNISAやiDeCoを活用することで、より効率的な資産形成が可能です。

家計のバランスを考えながら、無駄な保険料を支払わずに適切な対策を講じることが、賢いマネープランにつながります。

✔ 必要な保障は「最低限」にして、保険料を抑える

✔ 貯蓄や投資で資産を増やし、自助努力でリスクに備える

✔ 長期的な資産形成も考慮して、保険と貯蓄をバランスよく活用する

9. よくある質問(FAQ)

Q1. 収入保障保険と定期保険の違いは何ですか?

収入保障保険は毎月の給付金として支払われるのに対し、定期保険は一括でまとまった金額が支給されます。毎月の生活費を確保する目的なら収入保障保険、住宅ローンの一括返済やまとまった資金を確保したい場合は定期保険が適しています。

Q2. 収入保障保険の受取期間が短くなると、支払われる総額も減るのですか?

はい。収入保障保険は、保険期間の残り年数に応じて受取総額が変わる仕組みです。契約初期は給付額が多く、期間が経過するごとに支給額が減少します。そのため、保険期間の設定は、子どもの独立時期や住宅ローンの完済予定などを考慮して決めるのがおすすめです。

Q3. 収入保障保険は途中で解約できますか?

途中で解約することは可能ですが、解約返戻金がない(または少額)であるため、慎重に判断する必要があります。ライフステージの変化に応じて、必要な保障額や保険期間を見直し、無駄な保険料を支払わないようにすることが重要です。

10. まとめ|収入保障保険は「家族の生活費を守るための保険」

✔ 死亡・高度障害時に、毎月給付金を受け取れる

✔ 一般的な定期保険より保険料が安い

✔ 子どもがいる家庭やローンを抱えている人におすすめ

✔ 保険と貯蓄を組み合わせ、無駄な保障を減らすことが重要

収入保障保険は、家族の生活費を守るための有効な手段ですが、過剰な保障は不要です。

ライフスタイルに合わせて適切な保険を選び、必要な保障を確保することで、家族の未来を安心して支えられるようにしましょう。